Acompanhe o mercado de debêntures no mês de março

Índice Teva Debêntures DI oferece uma visão completa sobre o mercado de crédito privado brasileiro.

A Teva Indices divulga mensalmente o rebalanceamento do Índice Teva Debêntures DI, que foi a base para a criação do DEBB11, o primeiro ETF de crédito privado do Brasil.

Neste relatório você encontrará informações sobre os dados extraídos da seleção de carteira do Teva Debêntures DI.

O Índice seleciona as debêntures mais líquidas do mercado com remuneração de DI + Spread.

O Teva Debêntures DI foi criado em 2020 e foi pensado para ser o primeiro índice de debêntures replicável por um ETF. Hoje, o DEBB11 continua sendo o único ETF de debêntures do Brasil, trazendo inovação e eficiência no mercado de crédito privado.

Clique aqui para conhecer mais sobre a metodologia do DEBB11.

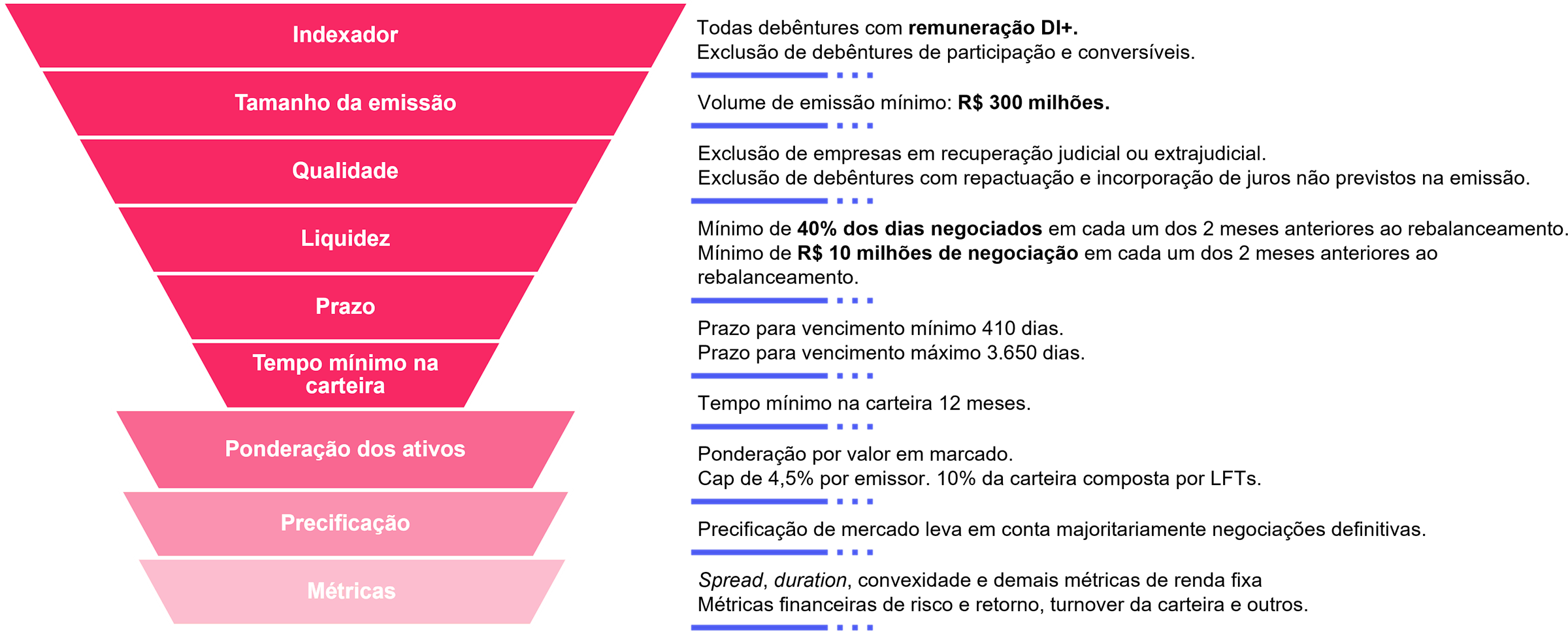

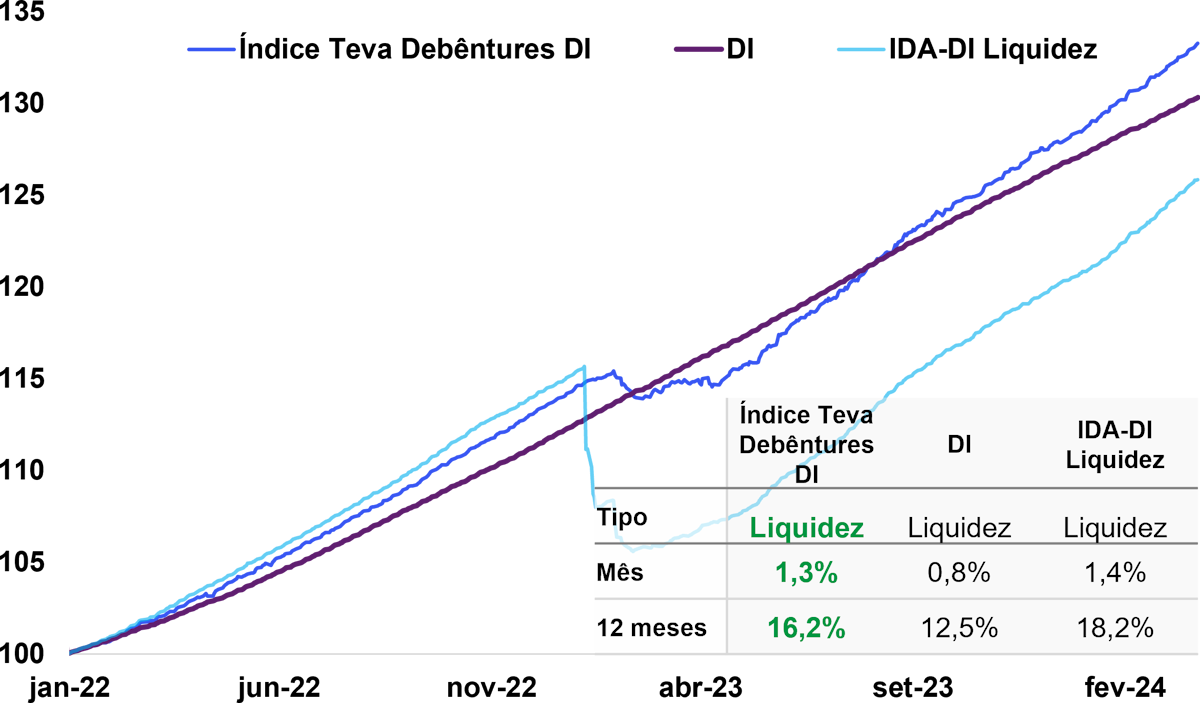

Performance do Índice Teva Debêntures DI

Em março, o Índice Teva Debêntures DI teve um desempenho de 1,3%, performando 158,1% do DI esse mês e 145,2% do DI esse ano.

Cotação dos índices de crédito privado (jan/22 = 100)

Cotação de 01/01/2022 a 28/03/2024.

O índice mantém um histórico de estabilidade nos momentos de oscilação do mercado, apresentando um desempenho consistente em comparação ao mercado em geral e a outros índices de liquidez.

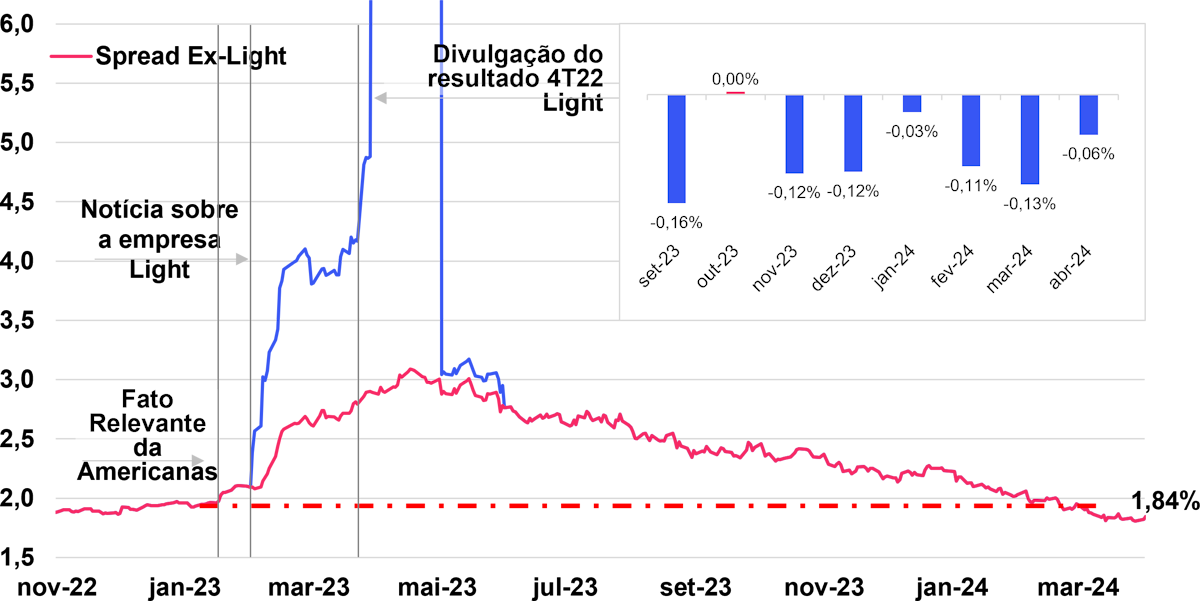

Spread de Carrego

Spread de carrego é uma expressão utilizada pelo mercado de crédito para indicar qual seria a taxa (remuneração, rendimento) implícita para um ativo comprado na data e “carregado” até seu vencimento. O conceito é mais simples para um título único, mas também pode ser aplicado para uma carteira.

Como o índice e o DEBB11 têm uma carteira contínua, essa taxa pode ser analisada como indicativa de qual seria o rendimento se o fundo não aplicasse mais os recursos e levasse todos os títulos até seu vencimento.

Spread de carrego do Índice Teva Debêntures DI (%)

Considera os dados até o dia 01/04/2024.

No fechamento de março, o spread de carrego foi de DI + 1,84%, representando uma queda de 0,06 p.p. em relação ao valor do fechamento de fevereiro, que era de 1,90%. No trimestre, o spread decresceu 0,3 p.p., sinalizando uma continuidade na trajetória de recuperação do setor de crédito privado.

A diminuição do spread reflete uma melhora na percepção de risco e um ambiente de mercado mais favorável para os investidores.

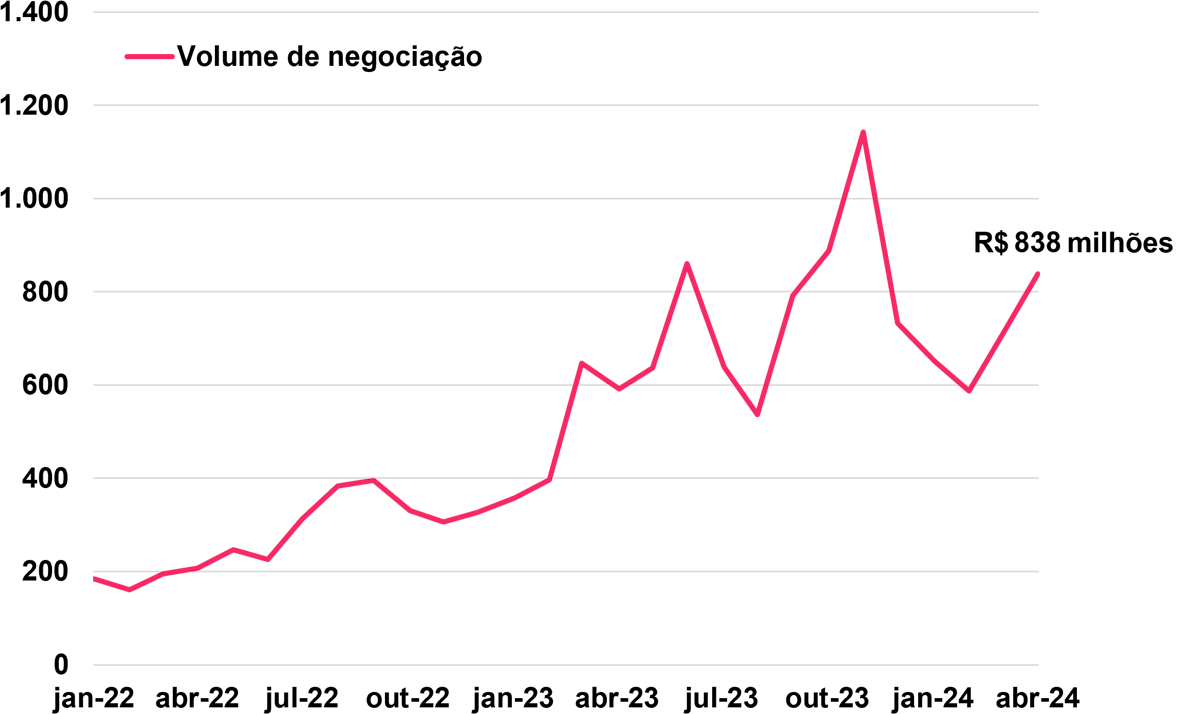

Liquidez e Volume do Mercado de Crédito

A liquidez desempenha um papel fundamental nos mercados financeiros afetando diretamente a agilidade de negociações e facilitando a formação de preços.

O índice seleciona ativos líquidos, marcados por um volume expressivo de negociações e spreads reduzidos, que proporcionam aos investidores a possibilidade de negociações com rapidez, diminuindo os custos associados às transações e possibilitando uma gestão de portfólio mais versátil.

Em março, o valor de negociações médias por dia das debêntures no índice aumentou para R$ 838 milhões, dando continuidade ao crescimento do mês anterior.

Média do volume de negociação diária das debêntures no índice por mês

Dados considerando valores entre janeiro de 2022 ao primeiro dia útil de abril de 2024.

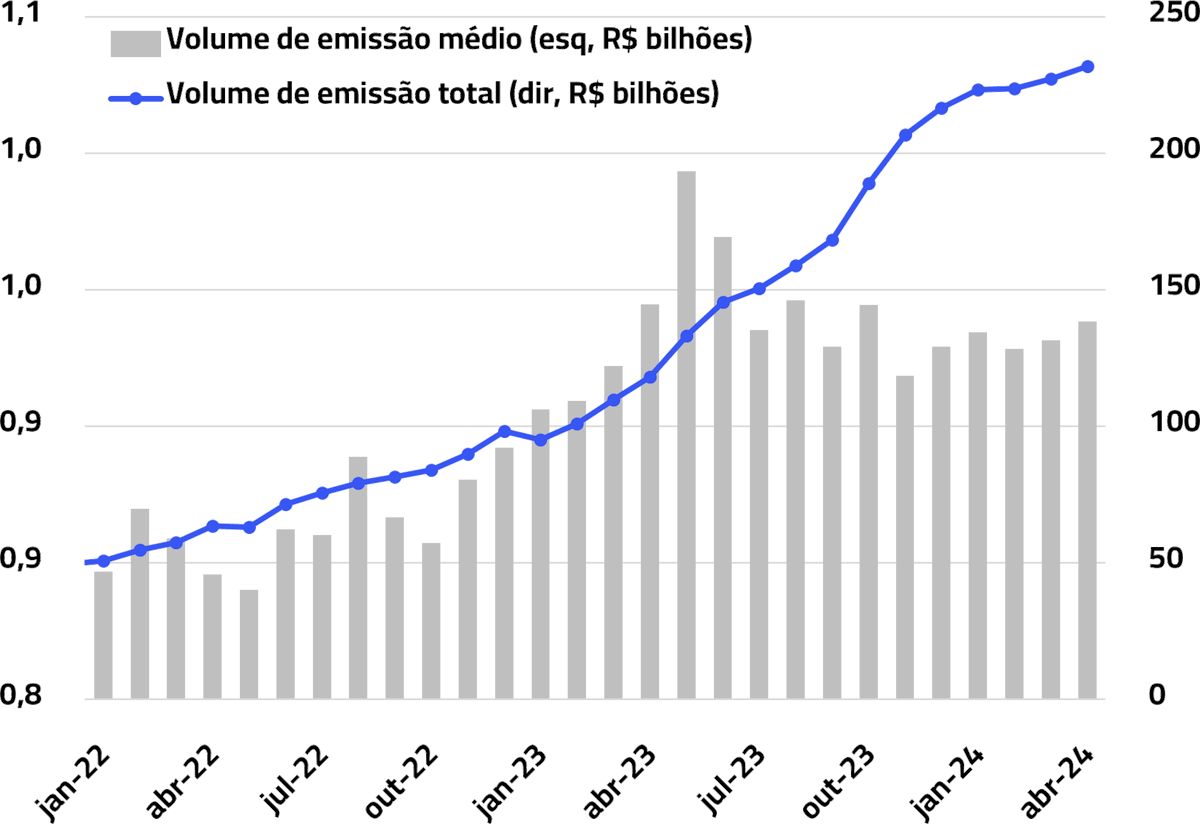

Volume de emissão das debêntures no índice

Dados considerando valores entre janeiro de 2022 ao primeiro dia útil de abril de 2024.

O volume de emissão médio da carteira está em R$ 932 milhões, com um volume de emissão total de R$ 232 bilhões.

Carteira do Índice Teva Debêntures DI

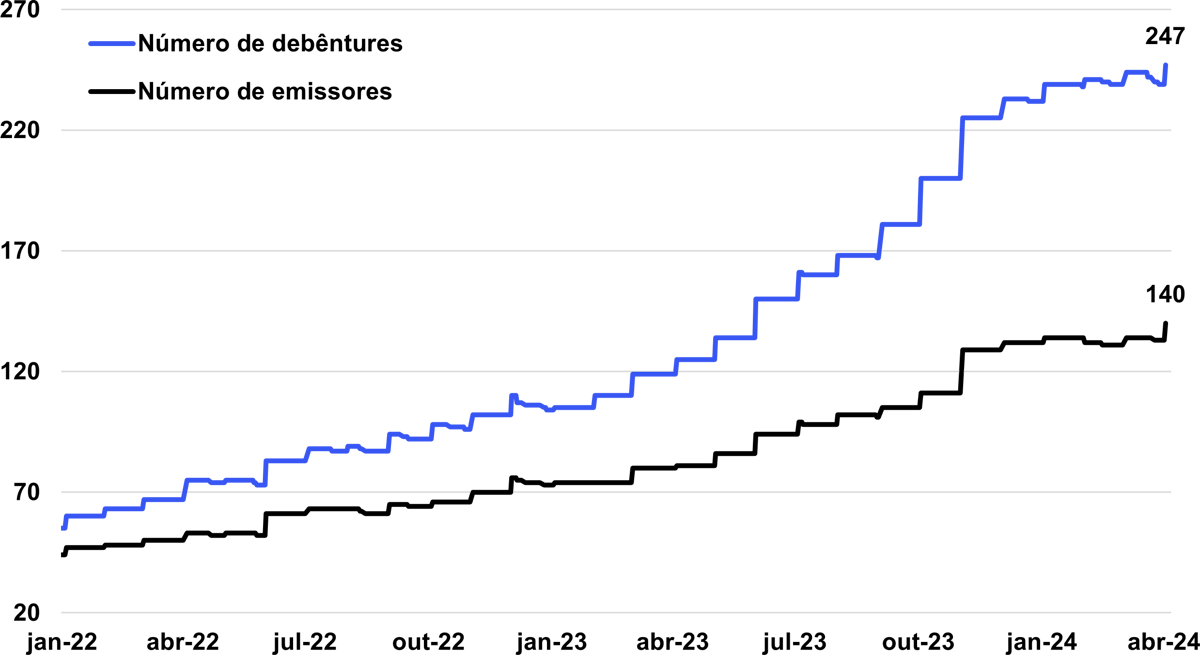

No rebalanceamento de março, o Índice Teva Debêntures DI adicionou 9 novas debêntures a sua composição e retirou 6, elevando o total de ativos na carteira para 247 debêntures emitidas por 140 emissores diferentes.

Histórico do número de ativos e emissores

Dados considerando as carteiras de janeiro de 2022 à abril de 2024.

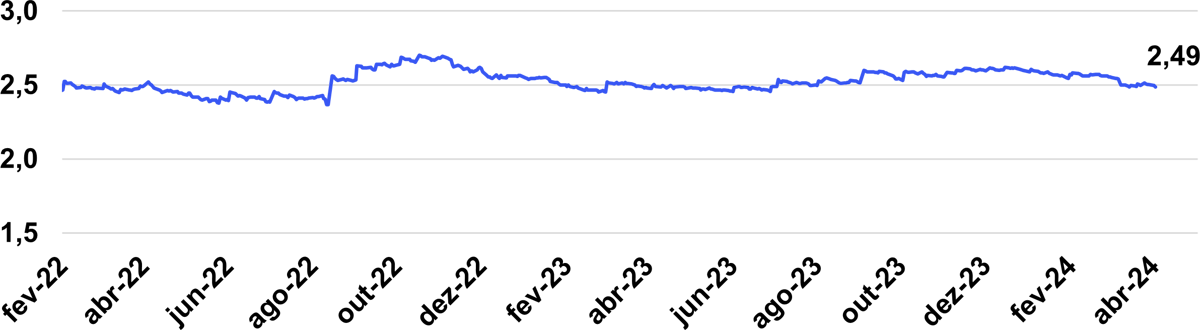

Duration média histórica da carteira do índice (anos)

Dados considerando as carteiras de janeiro de 2022 à abril de 2024.

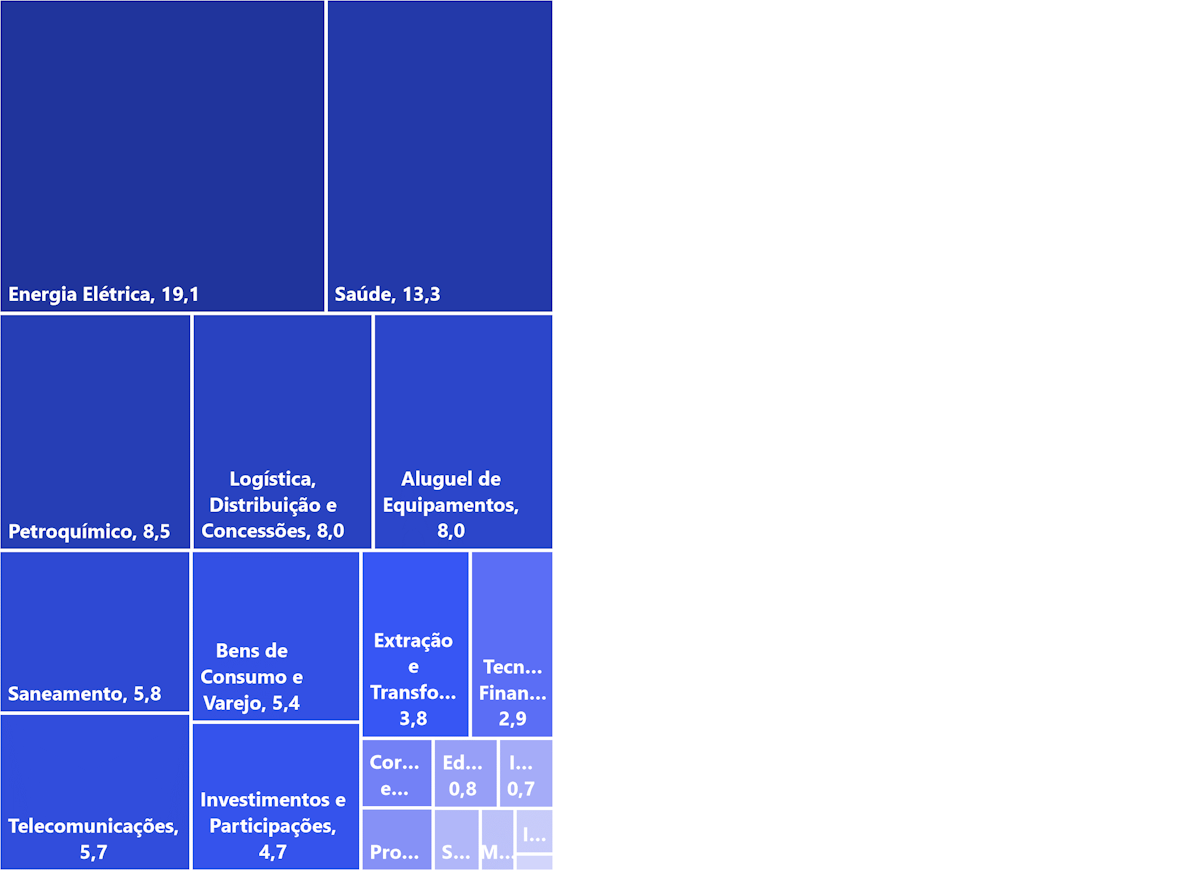

Com duration médio de 2,49 anos, esses ativos estão distribuídos em 19 setores distintos, proporcionando uma cobertura abrangente do mercado.

Risco, retorno e diversificação

Ao distribuir os investimentos por centenas de debêntures, o investidor reduz sua dependência em relação ao desempenho de um único ativo, o que ajuda a mitigar os impactos negativos de eventos específicos que possam afetar uma empresa ou setor.

Essa abordagem estratégica não apenas fortalece a resistência da carteira diante de flutuações específicas do mercado, mas também oferece aos investidores uma maneira mais equilibrada e prudente de acessar o segmento de debêntures.

O Índice Teva Debêntures DI se destaca como uma opção que busca otimizar a relação entre risco e retorno da classe de ativos.

Exposição setorial da carteira (%)

Dados do rebalanceamento de abril de 2024.

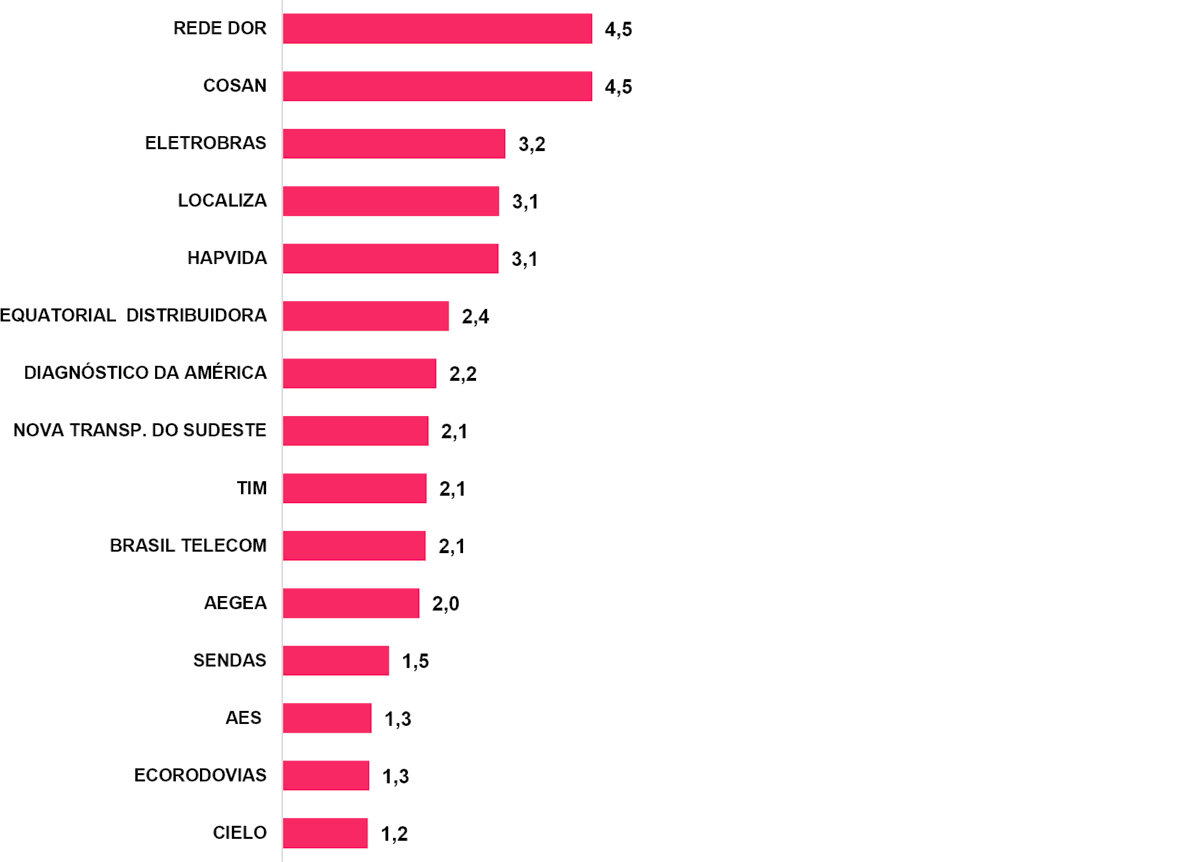

Top 15 emissores no rebalanceamento (%)

Dados do rebalanceamento de abril de 2024.

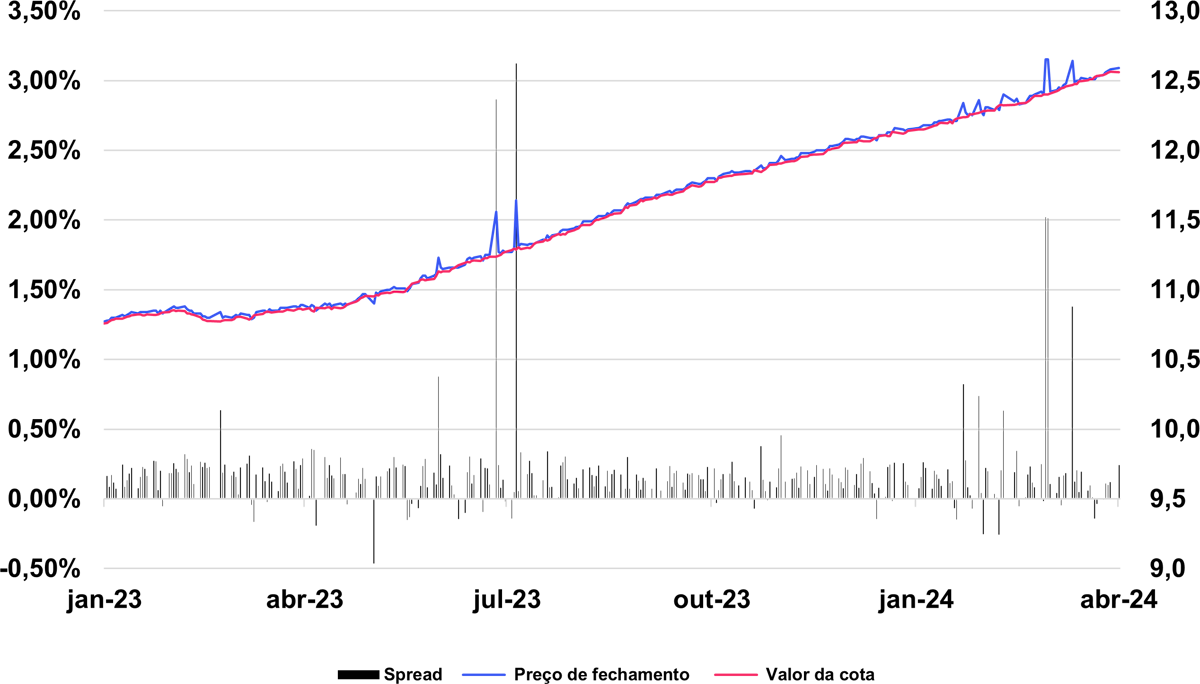

Spread DEBB11

O spread entre a cota do ETF e sua carteira refere-se à diferença entre o preço pelo qual os investidores podem comprar ou vender as cotas do ETF e o valor dos ativos subjacentes que compõem a carteira do ETF. Esse spread pode variar ao longo do tempo e é influenciado por vários fatores, incluindo liquidez do mercado, volatilidade, custos de transação e eficiência na formação de preços.

Spread entre o preço de fechamento e o valor patrimonial da cota

Cotação de 02/01/2023 a 28/03/2024.

No mês de março, o spread médio foi de 0,14%, calculado entre o preço de fechamento e o valor patrimonial. O ETF DEBB11 oferece spreads de negociação baixos, proporcionando uma experiência de investimento mais acessível e eficiente, sem os desafios comuns associados às negociações no mercado de balcão.

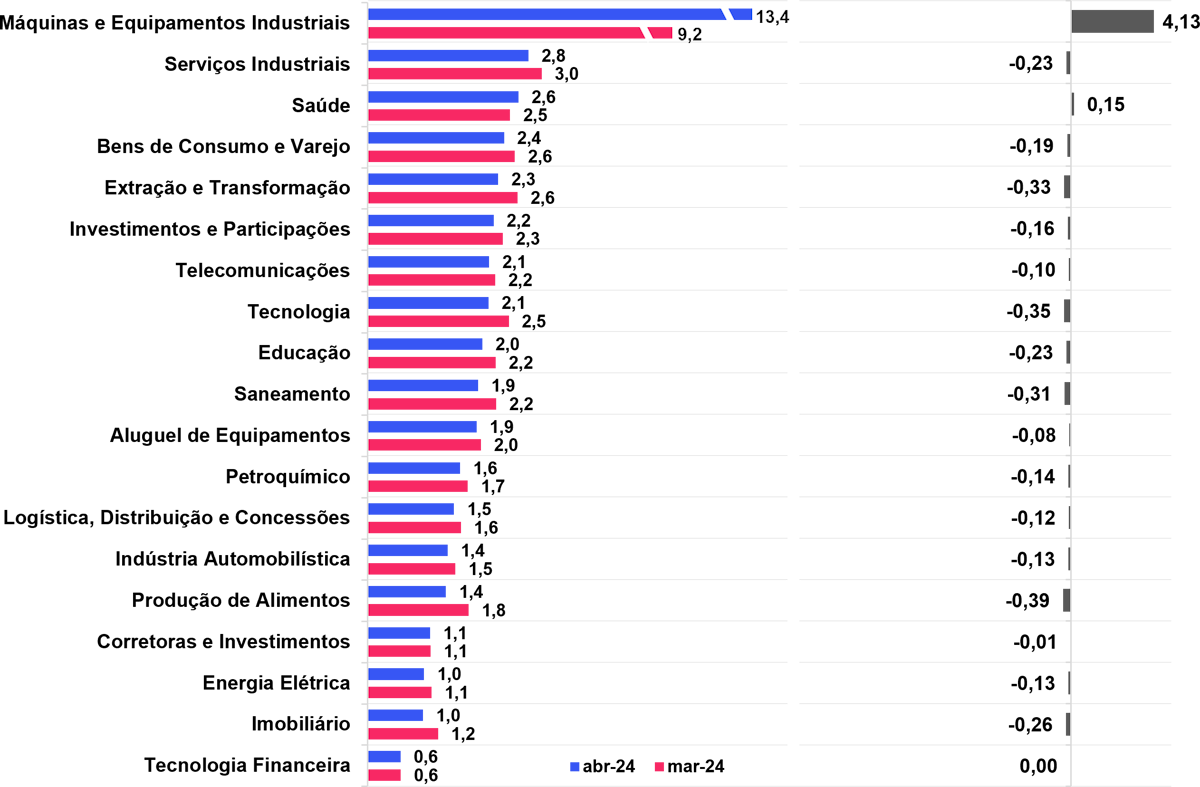

Avaliação por Setores

Cabe destacar que uma queda dos spreads dos ativos está ligada a uma diminuição no preço do ativo e a um acréscimo no retorno esperado. Esse padrão evidencia diversos aspectos, sendo o principal deles um aumento no prêmio de risco, indicativo de que os investidores estão percebendo um ambiente mais arriscado. Ao se analisar de forma separada por setor, é possível avaliar a confiança do mercado em cada área específica diante do cenário econômico atual.

No último mês, a maioria dos setores registrou queda em seus spreads, indicando uma maior confiança no mercado de crédito privado. Dessa forma, o primeiro trimestre de 2024 encerra-se com uma percepção mais otimista dos investidores em relação ao risco associado à maioria dos setores.

Spreads de carrego por setor (%) e variação entre abril e março

Considera a composição da carteira do rebalanceamento de março para comparação de spreads entre 04/03/2024 e 01/04/2024.

Gostou das informações e quer saber mais sobre o mercado de crédito? Inscreva-se em nossa newsletter mensal.

Acesse o relatório para obter mais informações sobre:

- Debêntures de melhor e pior desempenho;

- Panorama do mercado de crédito;

- Evolução e tendências dos prêmios de risco (spread);

- Custo de crédito por setor;

- Duration e composição setorial.

Conheça a carteira do Índice Teva Debêntures DI:

| Ativo | Emissor | Peso no Rebalanceamento |

|---|---|---|

| AALM11 | AURA ALMAS MINERACAO S.A. | 0,14% |

| AEGP14 | AEGEA SANEAMENTO E PARTICIPACOES S/A | 0,07% |

| AEGP17 | AEGEA SANEAMENTO E PARTICIPACOES S/A | 0,19% |

| AEGP19 | AEGEA SANEAMENTO E PARTICIPACOES S/A | 0,38% |

| AEGPA1 | AEGEA SANEAMENTO E PARTICIPACOES S/A | 0,36% |

| AEGPA3 | AEGEA SANEAMENTO E PARTICIPACOES S/A | 0,25% |

| AEGPA4 | AEGEA SANEAMENTO E PARTICIPACOES S/A | 0,49% |

| AEGPA7 | AEGEA SANEAMENTO E PARTICIPACOES S/A | 0,20% |

| AEGPB7 | AEGEA SANEAMENTO E PARTICIPACOES S/A | 0,26% |

| AERI11 | AERIS INDUSTRIA E COMERCIO DE EQUIPAMENTOS PARA GERACAO DE ENERGIA S.A. | 0,17% |

| AERI12 | AERIS INDUSTRIA E COMERCIO DE EQUIPAMENTOS PARA GERACAO DE ENERGIA S.A. | 0,28% |

| AESB11 | AES BRASIL ENERGIA S.A. | 0,49% |

| ALGAA1 | ALGAR TELECOM S.A. | 0,19% |

| ALGAA2 | ALGAR TELECOM S.A. | 0,35% |

| ALMC12 | ALUBAR METAIS E CABOS S.A | 0,24% |

| ALPA12 | ALPARGATAS S.A. | 0,26% |

| ALSO16 | ALIANSCE SONAE SHOPPING CENTER S/A | 0,46% |

| ALUP17 | ALUPAR INVESTIMENTO S/A | 0,31% |

| AMBP14 | AMBIPAR PARTICIPACOES E EMPREENDIMENTOS S/A | 0,46% |

| ANHB10 | CONCESSIONARIA DO SISTEMA ANHANGUERA-BANDEIRANTES S/A | 0,16% |

| ANHBA4 | CONCESSIONARIA DO SISTEMA ANHANGUERA-BANDEIRANTES S/A | 1,28% |

| APRB28 | AUTOPISTA REGIS BITTENCOURT S/A | 0,25% |

| ARML12 | ARMAC LOCACAO LOGISTICA E SERVICOS S.A. | 0,48% |

| ARML13 | ARMAC LOCACAO LOGISTICA E SERVICOS S.A. | 0,15% |

| ARTR29 | ARTERIS S.A. | 0,31% |

| ARTRA1 | ARTERIS S.A. | 0,45% |

| ASAI12 | SENDAS DISTRIBUIDORA S/A | 0,45% |

| ASAI14 | SENDAS DISTRIBUIDORA S/A | 0,95% |

| ASAI22 | SENDAS DISTRIBUIDORA S/A | 0,32% |

| BCBF16 | HAPVIDA PARTICIPACOES E INVESTIMENTOS S.A. | 0,57% |

| BCPSA3 | CLARO S/A | 0,69% |

| BRKMA6 | BRASKEM S/A | 0,34% |

| BRKMA8 | BRASKEM S/A | 0,49% |

| BRKPA0 | BRK AMBIENTAL PARTICIPACOES S/A | 0,76% |

| BRKPA1 | BRK AMBIENTAL PARTICIPACOES S/A | 0,33% |

| BSA316 | B3 S.A. - BRASIL BOLSA BALCAO | 1,40% |

| BTCL11 | BRAZIL TOWER CESSAO DE INFRA-ESTRUTURAS S.A. | 0,23% |

| BTEL12 | V.TAL - REDE NEUTRA DE TELECOMUNICACOES S.A. | 2,31% |

| BVPL11 | BORRACHAS VIPAL S.A. | 0,28% |

| CAMLB1 | CAMIL ALIMENTOS S/A | 0,24% |

| CBAN22 | CONCESSIONARIA ROTA DAS BANDEIRAS S/A | 0,35% |

| CBRDA8 | COMPANHIA BRASILEIRA DE DISTRIBUICAO | 0,42% |

| CBRDB8 | COMPANHIA BRASILEIRA DE DISTRIBUICAO | 0,21% |

| CCRDC1 | CCR S/A | 0,09% |

| CCROA4 | CCR S/A | 0,23% |

| CCROA6 | CCR S/A | 0,80% |

| CEAB11 | C E A MODAS S.A. | 0,24% |

| CEEBA6 | CIA. DE ELETRIC. DO EST. DA BAHIA-COELBA | 0,19% |

| CELG12 | EQUATORIAL GOIAS DISTRIBUIDORA DE ENERGIA S.A. | 2,60% |

| CESE22 | CELSE - CENTRAIS ELETRICAS DE SERGIPE S.A. | 1,25% |

| CGBP13 | ESSENTIA PCHS S.A | 0,27% |

| CGOS14 | EQUATORIAL GOIAS DISTRIBUIDORA DE ENERGIA S.A. | 0,90% |

| CIEL16 | CIELO S.A. | 1,37% |

| CLCD14 | CELESC DISTRIBUICAO S.A. | 0,15% |

| CLII12 | CORREDOR LOGISTICA E INFRAESTRUTURA S.A | 0,21% |

| CLIS11 | CLI SUL S/A | 0,39% |

| CMGD17 | CEMIG DISTRIBUICAO S/A | 0,06% |

| CMGD19 | CEMIG DISTRIBUICAO S/A | 0,96% |

| CMPH14 | CM HOSPITALAR S.A. | 0,24% |

| COCE19 | COMPANHIA ENERGETICA DO CEARA-COELCE | 0,44% |

| COGN17 | COGNA EDUCACAO S.A | 0,19% |

| COMR12 | COMERC PARTICIPACOES S.A. | 0,46% |

| COMR13 | COMERC PARTICIPACOES S.A. | 0,48% |

| CPFPA4 | COMPANHIA PIRATININGA DE FORCA E LUZ | 0,16% |

| CPGT18 | COPEL GERACAO E TRANSMISSAO S.A. | 0,52% |

| CPLD16 | COPEL DISTRIBUICAO S/A | 0,47% |

| CPLD28 | COPEL DISTRIBUICAO S/A | 0,38% |

| CPLD38 | COPEL DISTRIBUICAO S/A | 0,20% |

| CRNP11 | CONCESSIONARIA DE RODOVIAS NOROESTE PAULISTA S.A. | 0,68% |

| CSAN13 | COSAN S.A. | 0,35% |

| CSAN14 | COSAN S.A. | 0,19% |

| CSAN15 | COSAN S.A. | 0,49% |

| CSAN16 | COSAN S.A. | 0,48% |

| CSAN18 | COSAN S.A. | 0,60% |

| CSAN23 | COSAN S.A. | 0,42% |

| CSAN24 | COSAN S.A. | 0,53% |

| CSCF11 | CONSIGNADOS I COMPANHIA SECURITIZADORA DE CREDITOS FINANCEIROS | 0,06% |

| CSMGA5 | COMPANHIA DE SANEAMENTO DE MINAS GERAIS COPASA MG | 0,12% |

| CSMGA7 | COMPANHIA DE SANEAMENTO DE MINAS GERAIS COPASA MG | 0,35% |

| CSMGB6 | COMPANHIA DE SANEAMENTO DE MINAS GERAIS COPASA MG | 0,18% |

| CSNAA1 | COMPANHIA SIDERURGICA NACIONAL | 0,68% |

| CSNAA2 | COMPANHIA SIDERURGICA NACIONAL | 0,69% |

| CTEE19 | CTEEP - COMPANHIA DE TRANSMISSAO DE ENERGIA ELETRICA PAULISTA | 0,40% |

| CTEEA2 | CTEEP - COMPANHIA DE TRANSMISSAO DE ENERGIA ELETRICA PAULISTA | 0,34% |

| CTOL18 | CONCESSIONARIA VIARIO S.A. | 0,18% |

| CYREA4 | CYRELA BRAZIL REALTY S/A EMPREENDIMENTOS E PARTICIPACOES | 0,36% |

| DASAA2 | DIAGNOSTICOS DA AMERICA S/A | 0,12% |

| DASAA4 | DIAGNOSTICOS DA AMERICA S/A | 0,23% |

| DASAA5 | DIAGNOSTICOS DA AMERICA S/A | 0,46% |

| DASAA6 | DIAGNOSTICOS DA AMERICA S/A | 0,92% |

| DASAA8 | DIAGNOSTICOS DA AMERICA S/A | 0,46% |

| DASAC5 | DIAGNOSTICOS DA AMERICA S/A | 0,30% |

| DESK13 | DESKTOP S/A | 0,17% |

| EBENA3 | EDP SAO PAULO DISTRIBUICAO DE ENERGIA S/A | 0,21% |

| EEEL28 | COMPANHIA ESTADUAL DE TRANSMISSAO DE ENERGIA ELETRICA - CEEE-T | 0,34% |

| EESG12 | ENVIRONMENTAL ESG PARTICIPACOES S.A. | 0,47% |

| ELDC14 | ELDORADO BRASIL CELULOSE S.A. | 0,32% |

| ELET13 | CENTRAIS ELETRICAS BRASILEIRAS SA ELETROBRAS | 0,58% |

| ELET22 | CENTRAIS ELETRICAS BRASILEIRAS SA ELETROBRAS | 1,04% |

| ELET24 | CENTRAIS ELETRICAS BRASILEIRAS SA ELETROBRAS | 1,39% |

| ELET32 | CENTRAIS ELETRICAS BRASILEIRAS SA ELETROBRAS | 0,48% |

| ELFA12 | ELFA MEDICAMENTOS SA | 0,22% |

| ELPLA6 | ELETROPAULO METROPOL. ELETR. DE S.P. S/A | 0,27% |

| ENAT21 | ENAUTA PARTICIPACOES S.A. | 0,32% |

| ENEV12 | ENEVA S.A. | 0,35% |

| ENEV22 | ENEVA S.A. | 0,36% |

| ENEV38 | ENEVA S.A. | 0,23% |

| ENEV48 | ENEVA S.A. | 0,17% |

| ENGIA3 | ENERGISA SA | 0,18% |

| ENGIB5 | ENERGISA SA | 0,34% |

| ENGIB8 | ENERGISA SA | 0,19% |

| ENGIC5 | ENERGISA SA | 0,15% |

| ENGIC9 | ENERGISA SA | 0,23% |

| ENMTA2 | ENERGISA MATO GROSSO - DISTRIBUIDORA DE ENERGIA S.A. | 0,12% |

| EQTL15 | EQUATORIAL ENERGIA S.A. | 0,80% |

| EQTL25 | EQUATORIAL TRANSMISSAO S.A | 0,14% |

| ERDVA1 | ECORODOVIAS CONCESSOES E SERVICOS S/A | 0,49% |

| ERDVA2 | ECORODOVIAS CONCESSOES E SERVICOS S/A | 0,31% |

| ERDVB3 | ECORODOVIAS CONCESSOES E SERVICOS S/A | 0,30% |

| FENS11 | FERROVIA NORTE SUL S/A | 0,15% |

| FZRC11 | FOZ DO RIO CLARO ENERGIA S.A. | 0,27% |

| GASC12 | RUMO MALHA PAULISTA S/A | 0,35% |

| GGSH12 | GSH CORP PARTICIPACOES S.A. | 0,17% |

| GRRB14 | AGUAS GUARIROBA S/A | 0,14% |

| GRRB15 | AGUAS GUARIROBA S/A | 0,08% |

| GUAR15 | GUARARAPES CONFECCOES S.A.. | 0,39% |

| HAPV12 | HAPVIDA PARTICIPACOES E INVESTIMENTOS S.A. | 0,59% |

| HAPV13 | HAPVIDA PARTICIPACOES E INVESTIMENTOS S.A. | 0,94% |

| HAPV22 | HAPVIDA PARTICIPACOES E INVESTIMENTOS S.A. | 0,59% |

| HBSA12 | HIDROVIAS DO BRASIL S.A. | 0,18% |

| HVAN11 | HAVAN S.A. | 0,18% |

| HYPEA4 | HYPERA S/A | 0,35% |

| HYPEA5 | HYPERA S/A | 0,39% |

| HYPEA6 | HYPERA S/A | 0,36% |

| IGTAB0 | IGUATEMI EMPRESA DE SHOPPING CENTERS S.A | 0,19% |

| IOCHA1 | IOCHPE-MAXION S/A | 0,17% |

| IOCHB1 | IOCHPE-MAXION S/A | 0,20% |

| IRJS12 | IGUA RIO DE JANEIRO S.A. | 0,78% |

| ITSA13 | ITAUSA S/A | 0,65% |

| ITSA24 | ITAUSA S/A | 0,61% |

| JHSFA3 | JHSF PARTICIPACOES S/A | 0,16% |

| JSLGA5 | JSL S.A | 0,34% |

| JSMLA5 | SIMPAR S.A. | 0,58% |

| KRSA11 | KORA SAUDE PARTICIPACOES S.A. | 0,19% |

| LCAMA9 | LOCALIZA RENT A CAR S/A | 0,59% |

| LCAMC2 | LOCALIZA RENT A CAR S/A | 0,16% |

| LCAMC3 | LOCALIZA RENT A CAR S/A | 0,28% |

| LCAMD2 | LOCALIZA RENT A CAR S/A | 0,24% |

| LMTI15 | LM TRANSPORTES INTERESTADUAIS SERVICOS E COMERCIO S.A. | 0,14% |

| LMTP17 | LM TRANSPORTES INTERESTADUAIS SERVICOS E COMERCIO S.A. | 0,24% |

| LOGGB1 | LOG COMMERCIAL PROPERTIES E PARTICIPACOES S/A | 0,18% |

| LORTA2 | LOCALIZA RENT A CAR S/A | 0,28% |

| LORTA8 | LOCALIZA RENT A CAR S/A | 0,39% |

| LORTA9 | LOCALIZA RENT A CAR S/A | 0,37% |

| LORTB2 | LOCALIZA RENT A CAR S/A | 0,98% |

| LORTB9 | LOCALIZA RENT A CAR S/A | 0,60% |

| LRENB1 | LOJAS RENNER S/A | 0,23% |

| MANT12 | MANAUS TRANSMISSORA DE ENERGIA S/A | 0,31% |

| MATD11 | HOSPITAL MATER DEI S.A. | 0,33% |

| MGLUA0 | MAGAZINE LUIZA S/A | 0,86% |

| MNLT11 | MNLT S.A. | 0,48% |

| MNRVA1 | MINERVA S/A | 0,19% |

| MOVI16 | MOVIDA PARTICIPACOES S/A | 0,21% |

| MOVI17 | MOVIDA PARTICIPACOES S/A | 0,52% |

| MOVI25 | MOVIDA PARTICIPACOES S/A | 0,17% |

| MRFGA0 | MARFRIG GLOBAL FOODS S.A. | 0,23% |

| MRFGA1 | MARFRIG GLOBAL FOODS S.A. | 0,29% |

| MRVEA8 | MRV ENGENHARIA E PARTICIPACOES S.A. | 0,23% |

| MTRO12 | COMPANHIA DO METROPOLITANO DE SAO PAULO | 0,16% |

| MULPA0 | MULTIPLAN EMPREENDIMENTOS IMOBILIARIOS S/A | 0,22% |

| MVLV19 | MOVIDA LOCACAO DE VEICULOS S.A. | 0,48% |

| MVLVA1 | MOVIDA LOCACAO DE VEICULOS S.A. | 0,28% |

| NATUA1 | NATURA COSMETICOS S/A | 0,39% |

| NIGP11 | NOVA TRANSPORTADORA DO SUDESTE S.A. – NTS | 0,47% |

| NIGP12 | NOVA TRANSPORTADORA DO SUDESTE S.A. – NTS | 0,70% |

| NTSD25 | NOVA TRANSPORTADORA DO SUDESTE S.A. – NTS | 0,69% |

| NTSD35 | NOVA TRANSPORTADORA DO SUDESTE S.A. – NTS | 0,47% |

| OCNP13 | OCEANPACT SERVICOS MARITIMOS S.A. | 0,15% |

| OGDS11 | OMEGA DESENVOLVIMENTO S.A. | 0,31% |

| OMGE13 | OMEGA GERACAO S.A. | 0,41% |

| ONCO19 | ONCOCLINICAS DO BRASIL SERVICOS MEDICOS S.A. | 0,30% |

| ORMA15 | ORIZON MEIO AMBIENTE S.A. | 0,18% |

| OVSA10 | UNIDAS LOCACOES E SERVICOS S/A | 0,14% |

| PALFA1 | COMPANHIA PAULISTA DE FORCA E LUZ | 0,36% |

| PASS12 | COMPASS GAS E ENERGIA S.A | 0,84% |

| PEJA21 | PETRO RIO JAGUAR PETROLEO S.A. | 0,23% |

| POSI13 | POSITIVO TECNOLOGIA S.A | 0,09% |

| PRLG16 | PROLAGOS S/A - CONCESSIONARIA DE SERVICOS PUBLICOS DE AGUA E ESGOTO | 0,20% |

| QUAL16 | QUALICORP CONSULTORIA E CORRETORA DE SEGUROS S.A. | 0,98% |

| RDORB3 | REDE DOR SAO LUIZ S/A | 0,40% |

| RDORB7 | REDE DOR SAO LUIZ S/A | 1,17% |

| RDORB9 | REDE DOR SAO LUIZ S/A | 1,15% |

| RDORC3 | REDE DOR SAO LUIZ S/A | 0,30% |

| RDORC7 | REDE DOR SAO LUIZ S/A | 0,46% |

| RDORC9 | REDE DOR SAO LUIZ S/A | 0,69% |

| RDORD9 | REDE DOR SAO LUIZ S/A | 0,47% |

| RENTA5 | LOCALIZA RENT A CAR S/A | 0,59% |

| RLOG11 | COSAN S.A. | 0,53% |

| RODB11 | RODOVIAS DO BRASIL HOLDING S.A. | 0,43% |

| SAPRC1 | COMPANHIA DE SANEAMENTO DO PARANA - SANEPAR | 0,20% |

| SBFC12 | SBF COMERCIO DE PRODUTOS ESPORTIVOS S.A. | 0,09% |

| SBFC13 | SBF COMERCIO DE PRODUTOS ESPORTIVOS S.A. | 0,24% |

| SBSPB7 | CIA SANEAMENTO BASICO EST. SP - SABESP | 0,19% |

| SBSPC7 | CIA SANEAMENTO BASICO EST. SP - SABESP | 0,15% |

| SBSPD9 | CIA SANEAMENTO BASICO EST. SP - SABESP | 0,24% |

| SBSPG0 | CIA SANEAMENTO BASICO EST. SP - SABESP | 0,17% |

| SBSPH0 | CIA SANEAMENTO BASICO EST. SP - SABESP | 0,23% |

| SIMH14 | SIMPAR S.A. | 0,35% |

| SIMH16 | SIMPAR S.A. | 0,39% |

| SMFT16 | SMARTFIT ESCOLA DE GINASTICA E DANCA S/A | 0,51% |

| SMFT18 | SMARTFIT ESCOLA DE GINASTICA E DANCA S/A | 0,29% |

| SNGOA1 | SANEAMENTO DE GOIAS S/A | 0,14% |

| SULA29 | REDE DOR SAO LUIZ S/A | 0,36% |

| SUZB18 | SUZANO S.A. | 0,35% |

| TAEEA1 | TRANSMISSORA ALIANCA DE ENERGIA ELETRICA S/A | 0,32% |

| TAEEC1 | TRANSMISSORA ALIANCA DE ENERGIA ELETRICA S/A | 0,30% |

| TBSP11 | TIM BRASIL SERVICOS E PARTICIPACOES S.A | 2,35% |

| TFLE18 | LOCALIZA FLEET S/A | 0,15% |

| TFLEB0 | LOCALIZA FLEET S/A | 0,24% |

| TIET19 | AES BRASIL OPERACOES S.A. | 0,62% |

| TIETA0 | AES BRASIL OPERACOES S.A. | 0,36% |

| TIGR21 | TIGRE S.A PARTICIPACOES | 0,17% |

| TRPLA3 | CTEEP - COMPANHIA DE TRANSMISSAO DE ENERGIA ELETRICA PAULISTA | 0,26% |

| TUPY14 | TUPY S/A | 0,46% |

| UNDAE1 | LOCALIZA RENT A CAR S/A | 0,18% |

| UNDAF5 | LOCALIZA RENT A CAR S/A | 0,34% |

| UNIP17 | UNIPAR CARBOCLORO S/A | 0,25% |

| UNIP18 | UNIPAR CARBOCLORO S/A | 0,37% |

| UQFN14 | UNIAO QUIMICA FARMACEUTICA NACIONAL S.A. | 0,22% |

| USIM29 | USINAS SIDERURGICAS DE MG S/A - USIMINAS | 0,44% |

| VAMO12 | VAMOS LOCACAO DE CAMINHOES MAQUINAS E EQUIPAMENTOS S.A. | 0,09% |

| VAMO14 | VAMOS LOCACAO DE CAMINHOES MAQUINAS E EQUIPAMENTOS S.A. | 0,48% |

| VAMO22 | VAMOS LOCACAO DE CAMINHOES MAQUINAS E EQUIPAMENTOS S.A. | 0,19% |

| VAMO24 | VAMOS LOCACAO DE CAMINHOES MAQUINAS E EQUIPAMENTOS S.A. | 0,21% |

| VBBR14 | VIBRA ENERGIA S.A | 0,34% |

| VBBR24 | VIBRA ENERGIA S.A | 0,38% |

| VECS11 | VERT-11 COMPANHIA SECURITIZADORA DE CREDITOS FINANCEIROS | 0,46% |

| VIAL19 | RODOVIAS INTEGRADAS DO OESTE S/A | 0,09% |

| VIAL1A | RODOVIAS INTEGRADAS DO OESTE S/A | 0,22% |

| VIXL14 | VIX LOGISTICA S/A | 0,09% |

| VTBE13 | VITRU BRASIL EMPREENDIMENTOS PARTICIPACOES E COMERCIO SA | 0,24% |

| VVEO15 | CM HOSPITALAR S.A. | 0,45% |

| VVRT11 | COMPANHIA SECURITIZADORA DE CREDITOS FINANCEIROS VERT 5 | 0,45% |

| XPVS14 | XP INVESTIMENTOS S.A. | 0,51% |

| XPVS24 | XP INVESTIMENTOS S.A. | 0,52% |

| XVII11 | INFRAESTRUTURA BRASIL HOLDING XVII S.A | 0,13% |

| YDUQ16 | YDUQS PARTICIPACOES S.A | 0,51% |